ねんきん定期便のお知らせが来た

メールではあるが、ねんきん定期便のお知らせが来た。

当方 62歳男性。 2025年第2雇用の会社を辞めて現在無職。時間がたっぷりあるので老後の資金計画をじっくり戦略立案中(!?)。

いったいいくらもらえるのだろうか? このままでやっていけるのだろうか?

生活費はどれくらい必要なのだろうか?

無職のままでいいのだろうか? 退職後のプランを考えてみました。

年金額推定

老齢基礎年金は、月数比例だから

老齢基礎年金は20歳から原則支払い60歳まで払い続ける。今年は満額だと 年間 831,700円(69,308円/月)だそうです。

自分は、学生時代本人は全く記憶がないですが、どうやら払ってなかったようで。469月です。(満額は480月)

なので、満額に届かず支給予定額は、65歳(あと3年後)からは、454月数分です。

老齢基礎年金分: 年額 831,700円 (69,308円/月額)です。

老齢厚生年金は、報酬比例だから

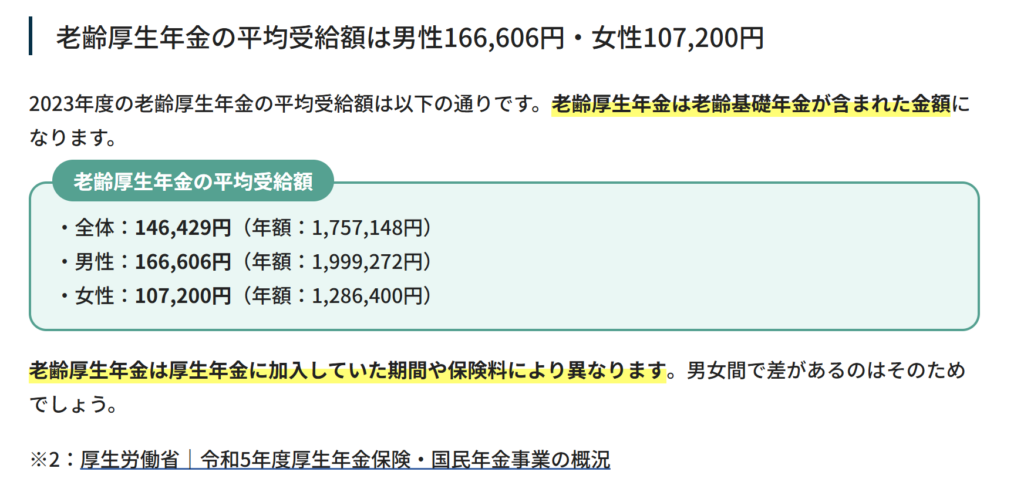

報酬比例分については、現役時代の収入によって人それぞれです。平均では16万円ぐらいだそうです。

標準報酬月額にある係数をかけて計算されます。平成15年の前と後ろで係数が異なります。いろんな場合分けがあって、難しいので検算できませんでした。定期便の数字を信じることとしましょう。

もらえる年金額は?

ネット情報によると、平均的には16万円ぐらいだそうです。(38年間サラリーマン男性の場合)

下記はネット情報からの引用です。

妻の年金と合わせても

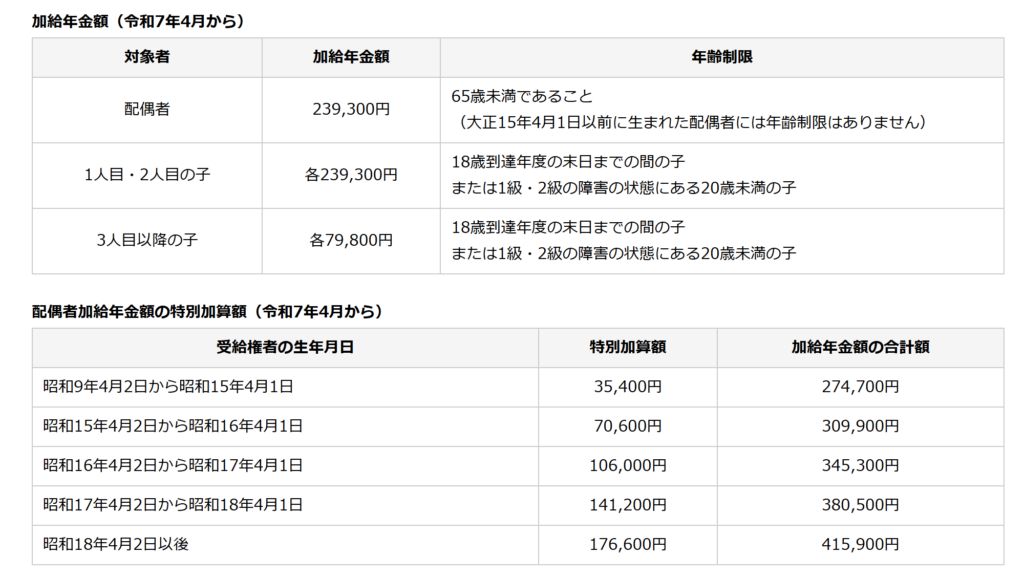

妻は3歳年下なので、自分が68歳にならないと年金が加算されません。自分が65歳になると加給年金という制度があって、妻が65歳になるまで支給いただけるようです。

加給年金:年間 415,900円 (34,583円/月)

妻の年金は、およそ9万円です。

年金合計はいくらでしょう?

| 年齢 | 自分の年金 | 妻の年金 | 合計 |

| 65歳~68歳 | 166,000円(平均を採用) | 34,583円(加給年金) | 200,583円 |

| 68歳~ | 166,600円 | 90,000円 | 256,000円 |

3年間は月20万円、それを過ぎて妻の年金がもらえても26万円です。

しかも、支給額から住民税や、介護保険、健康保険など天引きされたり、支払わなければならないものがあります。

目安ですが15%ぐらい天引きされるでしょう。

65歳~68歳 179,500円

68歳~ 217,600円

というシミュレーションになりました。 全然足りません。

生活費とのギャップを埋める方策

生活費を見積もらないといけませんが、仮に30万円/月 として計画してみます。

毎月10万円 をなんとか捻出しないといけません。

収入の選択肢は、多くありません。しかもいつまで元気なのかもわかりません。

1 労働収入

2 資産の取り崩し

3 不労収入(配当、不動産など)

4 起業してみる

5 SNSなど情報収入

できることといったらこれくらいでしょうか?

今、62歳。就職先はなかなか見つかりませんが、パートで月10万円ぐらいは稼げそうです。でも、期間限定です。頑張って70歳くらいでしょうか?

それ以外に自分でできそうなのは、資産の取り崩しと、SNSなどでの情報収入です。

プチひとり起業です。収入の見込みはほぼありません。趣味を兼ねていつか少しでも収入源となれば。というつもりです。

一番手堅いのは、資産の取り崩し

不足を埋めるとして、一番手堅いのは資産の取り崩しです。

ですが、毎年120万円もの大金を取り崩すと、10年で1200万、20年で2400万、30年で3600万も手元にないといけません。

がーん。気づくのが遅すぎました。

手元には2000万円ほどはなんとかあります。これを枯渇させずに長持ちさせ、かつ、生活を成り立たせないといけません。

ただ、なにもせず現預金のまま取り崩すとあっという間に枯渇します。

その方法は?

1 なんといっても支出を見直す。

これは、私だけでなく妻にも協力をお願いしなければいけません。

決して不安だけをあおるつもりはありませんが、現実を共有し、見直しは必須です。

特に、固定費の削減(サラリーマン時代によく聞きました。)

携帯・・・・・大手キャリアでなくて、格安SIMに変えてみる。

サブスク・・・ついつい入ってしまった、音楽、動画の毎月支払い ほんとに必要?

ローン・・・・住宅、車 大型費用はとにかく早く繰り上げ返済しよう。

病院・・・・・健康第一 無理に削る必要はないけれど、ただ通ってるものはないか?

交際費・・・・ゴルフの会員権、ジムの会員権、

保険・・・・・退職してるのにまだ高額な生命保険は必要?解約返戻金はもらえるんじゃない?

これからやっと悠々自適の老後生活。切り詰めて我慢だけでなく、楽しいことにもお金を使いたいです。そのためにも一度何に毎月固定費払っているのか。代替策はないのか探しましょう。

2 資産運用 NISAを有効活用

新NISAが始まって2年。このありがたい制度は、上手に使おう。

・新NISA枠 毎年360万円 生涯枠1800万円をまずは埋めることを考えます。そのためには、入金力をあげます。

・旧NISA 早いものはもうすぐ5年がたって、特定口座へ移行するか、現金化する必要があります。そのまま特定口座へ移行するのもいいと思います。現金化はNISAが続いている間にやった方がいいです。(税金がとられないので)この現金を新NISAで新しく枠を埋めることも考えます。

・生活費を切り詰めて浮いた金額や、少しでもパートで得た収入はまずNISAへ入れます。

特定口座だと20%も税金がとられますが、NISAは非課税です。これを有効活用します。

3 不足分は資産を取り崩していきます。

運用なしでの取り崩しは、短い期間で枯渇してしまいます。

運用しながら、資産を取り崩す。 これが一番長持ちします。もちろん、何に投資するかは、慎重に検討が必要です。

資産を枯渇させないための取り崩しの目安は、毎月なら0.4%、年間なら5%ぐらいらしいです。(もちろん運用している商品の年利によります。)

トリニティスタディという研究ではS&P500と債権にしてあれば4%取り崩しても99%以上の確率で枯渇しないという研究結果もあります。5%でもかなりの確率で30年間枯渇しないそうです。

よく4%ルールなどと言われています。

2000万円の5%は、100万円。 月8万円程度なら長持ちできます。10万円には届きませんが、これを目標にコストカットした分と、労働収入でなんとかなりそうです。

4 さらなる入金力アップ

もうひとつ、試してみたい案があります。

それは、年金の繰り上げ受給です。もらえる額は減ってしまいますが、早めにもらってNISAへ入金することで資産が増えます。

何度か、シミュレーションをしたり、AIにも相談したりしましたが、やはり効果がありそうです。

62歳での年金繰り上げは14%ほど減額です。

16万円が減額されると、13.7万円。

ですが、3年間、毎月14万円を積み立てると、500万円元本が積みあがります。

さらにNISAで年利6%運用できるたとすると550万円ほどのまとまった資産が65歳でできあがります。

65歳からの年金額は、減額されますが、資産を取り崩していく65歳以降でもあるまとまった金額があると心強いです。

特に65歳~68歳はピンチです。ですが、これを乗り切れる方策になりそうです。

まとめ

62歳~65歳。入金力をアップと、生活費の見直し。

入金力アップのためには、働くことです。そして、もうひとつの秘策は、繰り上げ受給をすると、まとまったお金が65歳時点で積みあがります。

NISAへ積み立ててたとえ3年間でも入金力をアップして、運用していきます。

65歳~ 減額された年金+資産の取り崩し

65歳~68歳 妻が年金を受給するまでの一番苦しい3年間が安心できそうです。これは大きな魅力です。

2500万円の年間4%取り崩し(100万円/年)をしても資産が枯渇しない可能性が高いです。運用しない場合と比べると大きな差です。残高が減っていくのを見るのは本当に心細いです。

取り崩し率を苦しいときは、4%をもう少し増やしても多分大丈夫そうです。(これはあくまでも投資運用次第です。)

入金力をアップし、資産を運用しながら取り崩すのが、老後資産の枯渇させない方法だと思います。

生活費を見直すことをまずはやって、生活費がいくらあればいいのかを検討しましょう。

投資、資産運用は絶対増えるということはありません。あくまでもリスクは各自の判断です。

暴落時のリスクヘッジは必要です。

老後の資産を増やせるのは、62歳~65歳がラストチャンスです。

繰り上げせずに65歳からの受給だとずーっと固定なのと65歳~68歳(妻の年金開始まで)が苦しそうです。

62歳からの労働と繰り上げ年金は効果ありそうなので、一つの案として検討してみたいです。